摘要:1、我国现行的税率主要有:比例税率、累进税率、定额税率 2、计税依据:从价计征、从量计征、复合计征 3、按征税对象:流转税类、所得税类、财产税类、资源税类、行为税类 4、按征收管理的分工体系:工商税类、关税类 5、按征收权限和收入分配权限:中央税、

1、我国现行的税率主要有:比例税率、累进税率、定额税率

2、计税依据:从价计征、从量计征、复合计征

3、按征税对象:流转税类、所得税类、财产税类、资源税类、行为税类

4、按征收管理的分工体系:工商税类、关税类

5、按征收权限和收入分配权限:中央税、地方税、中央地方共享税

6、按计税标准不同:从量税、从价税、复合税

7、流转税类:增值税、营业税、消费税、关税

8、财产税类:房产税、契税、车辆购置税、车船税

9、行为税类:印花税、城市维护建设税

10、中央税:消费税、关税

11、地方税:城市维护建设税、城镇土地使用税

12、中央地方共享税:增值税

13、从量税:资源税、车船税、土地使用税

14、从价税:增值税、营业税、关税、各种所得税

15、比例税率:增值税、营业税、城市维护建设税、企业所得税

16、定额税率:资源税、城镇土地使用税、车船税

17、超额累进税率:个人所得税;超率累进税率:土地增值税

18、税务行政处罚的种类:责令限期改正、罚款、没收财产、收缴未用发票和暂停供应发票、停止出口退税权

19、不征税收入包括:财政拨款、行政事业性收费、政府性基金、其他国务院规定的

20、免税收入包括:国债利息收入、居民间股息红利等权益性收益、非盈利组织收入

21、增值税可分为:生产性增值税、收入型增值税、消费性增值税

22、不属于一般纳税人的包括:年应税销售额未超过小规模纳税人标准的企业、个人、非企业性单位、不经常发生增值税应税行为的企业

23、营业税征收范围:提供应税劳务、转让无形资产、销售不动产

24、应税劳务所指范围为:交通运输业、建筑业、金融保险业、邮电通信业、文化体育业、娱乐业、服务业

25、企业所得税的征税对象指:企业的生产经营所得、其他所得、清算所得

26、企业所得税中准予扣除项:成本、费用、税金、损失

27、企业所得税中不得扣除项:股息红利等权益性收益款、企业所得税税款、税收滞纳金、罚金罚款、超标的捐赠支出、赞助支出、未经核定的准备金支出、特许权使用费等、与取得收入无关的其他支出

28、个人所得税应税项目:工资薪金所得、个体工商户的生产经营所得、承包/承租经营、劳务报酬所得、稿酬所得、特许权使用费所得、利息股息红利所得、财产租赁所得、财产转让所得、偶然所得、其他

29、个人所得税的纳税义务人包括:中国公民、个体工商户、在中国境内有所得的外籍人员

30、税务登记包括:开业登记、变更登记、停业复业登记、注销登记、外出经营报验登记、纳税人税种登记、扣缴义务人扣缴税款登记

31、纳税申报方式包括:直接申报、邮寄申报、数据电文申报、简易申报、其他

32、税款征收方式:查账征收、查定征收、查验征收、定期定额征收、代扣代缴、代收代缴、委托代征、其他

33、税务代理特点:中介性、法定性、自愿性、公正性

34、我国现行的企业所得税率:25%(基本税率)、20%(小型微利企业)、15%(高新技术企业)

35、营业税征收适用5%税率的有:金融保险业、服务业、销售不动产、转让无形资产

36、需在零售环节纳税的有:金银首饰、钻石、钻石饰品

37、消费税适用复合计征方法的有:卷烟、粮食白酒、薯类白酒

38、消费税采用:比例税率、等额税率

39、税收征管权包括:税收征收权、税收管理权、税收入库权

40、税收程序法的内容包括:确定程序、征收程序、检查程序、争议的解决程序

41、纳税人应当办理税务登记的有:应税收入、应税财产、应税行为

42、不属于会计岗位的有:医院门诊收费员、住院处收费员、商场收银员、单位内部审计人员、社会审计人员、政府审计人员

43、会计专业职务分为:高级会计师、会计师、助理会计师、会计员

44、出纳人员不得监管的职务有:审核、会计档案保管和收入、费用、债券债务账目的登记工作

45、单位是否单独设置会计机构取决于:单位规模的大小、经济业务和财务收支的繁简、经营管理的要求

46、财务部门负责会计人员的管理包括:会计从业资格管理、会计专业技术职务资格管理、岗位会计人员评优表彰、会计人员继续教育

47、对外提供财务会计报表需签名盖章的有:单位负责人、主管会计工作的负责人、会计机构负责人、总会计师

48、我国的会计工作管理体制包括:会计行政管理、自律管理、单位会计管理

49、财政部门包括:国务院财政部门、国务院财政部门的派出机构、县级以上人民政府财政部门

50、会计资料主要是指:会计凭证、会计账簿、会计报告

51、会计人员继续教育的特点:针对性、适应性、灵活性

52、伪造、变造会计凭证和会计账簿的行政责任包括:通报、罚款、行政处分、吊销会计从业资格证书

53、我国的会计法律制度包括:会计法律、会计行政法规、国家统一的会计制度

54、政府的采购主体包括:政府机关、事业单位、社会团体

55、政府财政部门对预算拨款实施严格管理的原则:按照预算拨款、按照规定的预算级次和程序拨款、按照进度拨款

56、国家预算的作用主要包括:财力保证、调节制约、反映监督

57、从归属上,预算收入划分为:中央预算收入、地方预算收入、中央和地方预算共享收入

58、从主体上,预算支出划分为:中央预算支出、地方预算支出

59、采取询价方式采购应遵循的程序为:成立询价小组、确定被询价的供应商名单、询价、确定成交供应商

60、我国现行国家统一的会计制度内容包括:会计核算、会计监督制度、会计机构和会计人员管理制度、会计工作管理制度

61、财政部门应履行的监督职责包括:会计账簿设置的监督、会计资料真实与完整的监督、会计核算的监督、会计人员从业资格的监督

62、会计凭证包括:原始凭证、记账凭证

63、记账凭证分为:收款凭证、付款凭证、转账凭证

64、会计账簿包括:总账、明细账、日记账、其他辅助账簿

65、年度、半年度会计报告应包括:会计报表、会计报表附注、财务情况说明书

65、会计报表至少应当包括:资产负债表、利润表、现金流量表、所有者权益变动表

66、编制财务会计报表的要求:内容完整、数据真实、计算准确、编报及时

67、注册会计师的业务包括:审计业务、会计咨询和会计服务业务

68、代理记账的业务范围包括:进行会计核算(审核原始凭证、填制记账凭证、登记会计账簿、编制会计报表)、对外提供财务会计报表、向税务机关提供税务资料、委托人委托的其他会计业务

69、会计类专业包括:会计学、会计电算化、注册会计师专门化、审计学、财务管理、理财学

70、会计人员继续教育的内容包括:会计理论、政策法规、业务知识、技能训练、职业道德

71、我国预算级次分为:政府预算级次、单位预算级次

72、预算收入包括:税收收入、国有资产收益、专项收入、其他收入

73、预算支出包括:经济建设支出、教科文卫体的事业发展支出、国家管理费用支出、国防支出、补贴支出、其他支出

74、专项收入包括:排污费收入、城市水资源费收入、教育费附加收入

75、其他收入包括:外事服务收入、捐赠收入、罚没收入

76、中央一般预算草案的编制内容包括:当年本级预算收入和支出、上年度结余用于本年度安排的支出、返还或不住地方支出、地方上解收入

77、地方各级政府一般预算草案的编制内容:当年本级预算收入与支出、上年度结余用于本年度安排的支出、中央/上级返还或补助收入、返还或补助下级支出、上解中央/上级支出、下级上解收入

78、预算执行的任务包括:积极组织预算收入、及时拨付预算资金、组织预算收支平衡、加强预算执行的监督

79、政府采购的法定方式有:公开招标、邀请招标、竞争性谈判、单一来源采购、询价、其他

80、政府采购的基本制度包括:集中采购和分散采购相结合的采购模式、信息公开制度、采购本国货物政策

81、政府采购的原则:公开透明、公平竞争、公正、诚实信用

82、财政性资金包括:政府预算内资金、纳入政府预算管理的政府性基金、纳入财政专门管理的预算外资金、其他财政性资金

83、国库单一账户体系包括:国库存款账户、预算外资金财政专户、财政零余额账户、预算单位零余额账户、财政部门为预算单位开设的特设专户

84、财政收入的收缴方式:直接缴库、集中汇缴

85、财政性资金的支付方式:直接支付、财政授权支付

86、直接支付的财政性资金包括:工资支出、工程采购支出、物品和服务采购支出

87、会计职业道德功能:指导、评价、教化

88、会计职业道德的主要形式有:接受教育、自我教育

89、会计市场准入包括:会计从业资格、会计事务所的设立、代理机构的设立、会计专业人才评价

90、不能作为原始凭证的有:盘存单、银行存款余额调节表、往来款项对账单、经济合同、请购单

91、总账种类为:订本账、活页账

92、明细账种类为:订本式、活页式、三栏式、多栏式、数量金额式

93、有权制定相关会计制度的有:国务院财政部门、国务院有关部门、解放军总后勤部

94、会计法律有:《会计法》、《注册会计师法》

95、会计行政法规有:《企业财务会计报告条例》、《总会计师条例》

97、国家统一的会计制度包括:会计部门规章、会计规范性文件

98、会计部门规章包括:《中华人民共和国立法法》、《会计从业资格管理办法》、《企业会计准则——基本准则》

99、会计规范性文件包括:38项具体准则及应用指南、《企业会计制度》、《会计基本工作规范》、《会计档案管理办法》

100、单位负责人对会计工作负责的具体内容包括:依法设置会计机构和会计人员、依法从事会计行为、单位负责人应当承担违法责任

标签:

会计从业资格考试

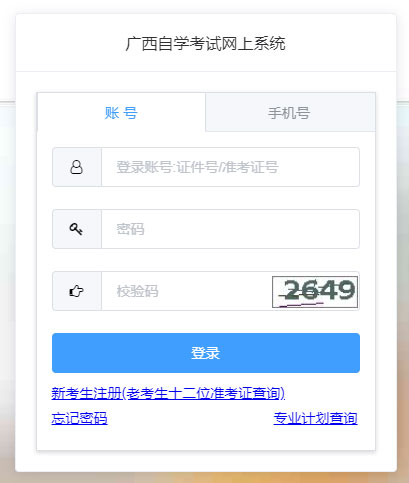

广西2023年4月自学考试准考证打印时间已公布,考生可在3月31日9:00起登录“广西自学考试网上系...

广西2023年4月自学考试准考证打印时间已公布,考生可在3月31日9:00起登录“广西自学考试网上系...

据86考网小编了解得知,赣州2022年初中级经济师考试补考准考证打印时间已公布,赣州2022年初中级...

据86考网小编了解得知,赣州2022年初中级经济师考试补考准考证打印时间已公布,赣州2022年初中级...

据86考网小编了解得知,九江2022年初中级经济师考试补考准考证打印时间已公布,九江2022年初中级...

据86考网小编了解得知,九江2022年初中级经济师考试补考准考证打印时间已公布,九江2022年初中级...

据86考网小编了解得知,2022年初中级经济师考试补考准考证打印时间已公布,2022年初中级经济师考...

据86考网小编了解得知,2022年初中级经济师考试补考准考证打印时间已公布,2022年初中级经济师考...

据86考网小编了解得知,2023年湖南注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年湖南注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年湖北注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年湖北注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年广东注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年广东注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年注册会计师考试报名时间已公布,考试时间为4月6日-4月28日,详细...

据86考网小编了解得知,2023年注册会计师考试报名时间已公布,考试时间为4月6日-4月28日,详细...