税后净经营利润与经营活动现金流量的短期差异与会计计量的一些细节有关。

(1)权责发生制及应计项目。对于赊销来说,权责发生制意味着在销售之时就确认收入,而不是在顾客实际付款时才确认,这会导致在发生收益和收到现金之间有一个明显的时滞。

(2)历史成本。会计上的资产是以历史成本入账,但资产现在的变现价值可能已经是账面价值的几倍或几十倍,因此历史成本对税后净经营利润与经营活动现金流量差异的形成有重要的影响。

(3)折旧及非付现项目。确定特定资产的折旧额,必须先得到三个估计量,即使用年限,残值及计提折旧的方法。这些数值的估计应基于经济和工程的信息、经验及其它有关该资产的客观数据。这就使会计使用何种方法来计提折旧会相应的影响收入和税后净经营利润。

(4)税收与利润总额。由于会计与税法在规定收入与费用允许列支的口径并不一致,造成了会计利润与应税利润的不一致,所核算出来的所得税也不一样。所得税影响企业的现金流量,所以税收以及利润总额的不同核算规定都会对经营活动现金流量与税后净经营利润的差异产生一定的影响。?

从长期来看,尤其在企业的整个经济寿命内,税后净经营利润与经营活动现金流量应当趋于一致。但是这只是一种理想状态,由于市场并不是那么完美有效的,各种风险与不确定性的存在、投资者对企业预期的动态变化、资产质量的高低,必然使企业利润转化为现金的过程偏离理想状态,因此税后净经营利润与经营活动现金流量的差异仍然存在。

从长期来看,企业的应收账款能够较充分地收回,而长期不能收回的应收账款也被作为坏账从利润中扣除,因此企业税后净经营利润与经营活动现金流量在长期仍然存在的重大差异,主要是由于长期资产折旧造成的。折旧对企业税后净经营利润与经营活动现金流量差异的影响应当从以下几个方面来探讨:?

资产质量及使用效率。资产质量及使用效率对税后净经营利润与经营活动现金流量差异的作用机理可以从以下四个方面说明:

(1)风险影响。短期资产的周转在短期内可以完成,而长期资产需要在较长时间内完成,在这一时期内,市场变化莫测,企业的经营风险较大。所以企业应寻求一种既满足生产经营对不同资产的要求,又是经营风险最小的资产结构。

(2)收益影响。企业应当尽量增加直接形成企业收益资产的比重,减少对企业一定时期的收益不产生影响的资产和抵扣企业一定时期收益的资产。

(3)流动性影响。如果资产的质量不正常,对资产的流动性也会产生影响。资产的质量主要是对存货质量而言的,一旦存货停销,那么它的流动性为零。

(4)弹性影响。弹性是指资产的变现或周转能力。资产结构对企业资产弹性有很大影响,如果企业的资产全部为固定资产,则其变现或周转能力将很差。?

价值扭曲程度。收入减去费用等于利润。假定收入由市场外生决定,那么企业的税后净经营利润就由企业当期发生的费用内生决定。而费用是由耗用资产的价值转化而来的,这种价值都是历史价值或账面价值,由此形成的税后净经营利润也由耗用资产的账面价值决定。企业在发生收入与费用的时候,必然伴随企业现金的流入流出,而现金的计量采用的是市场价值,因此这种巨大的价值扭曲对企业税后净经营利润与经营活动现金流量差异的作用一目了然。?

预期程度。预期是会计信息提供过程中必不可少的环节,如固定资产使用年限和预计净残值的估计、坏账准备的估计等。这些预期都会对企业的税后净经营利润产生重大的影响。而现金流量不易受人们预期的影响,具有更强的客观性。这就会使税后净经营利润与经营活动现金流量产生差异。?

通过上面税后净经营利润与经营活动现金流量差异的分析,本文将经济利润与现金附加值的差异总结为:(1)从短期来看,经济利润与现金附加值的差异主要表现为会计计量上的细节和货款的回收程度。(2)从长期来看,经济利润与现金附加值的差异主要表现为折旧的影响。

上一篇:无形资产的内容包括哪些

下一篇:查账常用技巧(一)

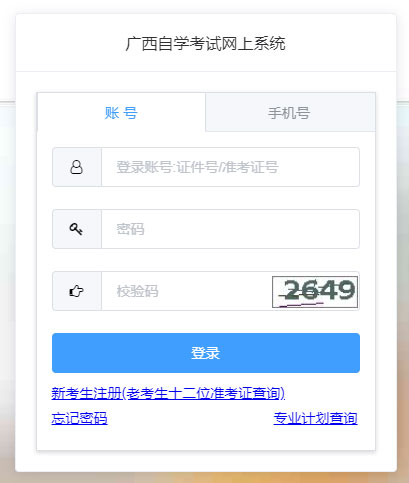

广西2023年4月自学考试准考证打印时间已公布,考生可在3月31日9:00起登录“广西自学考试网上系...

广西2023年4月自学考试准考证打印时间已公布,考生可在3月31日9:00起登录“广西自学考试网上系...

据86考网小编了解得知,赣州2022年初中级经济师考试补考准考证打印时间已公布,赣州2022年初中级...

据86考网小编了解得知,赣州2022年初中级经济师考试补考准考证打印时间已公布,赣州2022年初中级...

据86考网小编了解得知,九江2022年初中级经济师考试补考准考证打印时间已公布,九江2022年初中级...

据86考网小编了解得知,九江2022年初中级经济师考试补考准考证打印时间已公布,九江2022年初中级...

据86考网小编了解得知,2022年初中级经济师考试补考准考证打印时间已公布,2022年初中级经济师考...

据86考网小编了解得知,2022年初中级经济师考试补考准考证打印时间已公布,2022年初中级经济师考...

据86考网小编了解得知,2023年湖南注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年湖南注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年湖北注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年湖北注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年广东注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年广东注册会计师考试报名时间已公布,报名按排在4月6日-28日,详细...

据86考网小编了解得知,2023年注册会计师考试报名时间已公布,考试时间为4月6日-4月28日,详细...

据86考网小编了解得知,2023年注册会计师考试报名时间已公布,考试时间为4月6日-4月28日,详细...